Переход на патент

Переход на патент

Как мы писали ранее, с 01.01.2013 г. в Российской Федерации появится новый налоговый режим — патентная система налогообложения (далее — ПСН, патентная система), которая придет на смену УСН на основе патента. В этой статье мы рассмотрим, при каких условиях возможен переход на патент, и что для этого нужно сделать предпринимателю.

Переход на патент для ИП

Переход на патент возможен только для индивидуальных предпринимателей, и только в том случае, если в соответствующем субъекте Российской Федерации принят закон, вводящий патентную систему в действие.

Куда следует обращаться?

Для перехода на патент предприниматель должен подать заявление о переходе на патентную систему в налоговый орган. Если ИП планирует заниматься облагаемой ПСН деятельностью в том же регионе, в котором он проживает, то заявление подается в налоговую инспекцию по месту жительства. Предприниматель может осуществлять деятельность и получить патент также и в других регионах. Для этого ИП следует обратиться с заявлением о переходе на патент в любой налоговый орган на территории соответствующего субъекта Российской Федерации.

В какие сроки подается заявление?

Если предприниматель собирается применять патентную систему с 01.01.2013, то заявление о переходе на патент должно быть подано до 20.12.2012 года. Для перехода на патентную систему с более поздней даты заявление следует подать не позднее чем за десять дней до начала применения этого налогового режима.

Читайте также об изменениях в правилах перехода на патент, произошедших со 2 января 2014 года, согласно которым ИП могут перейти с момента регистрации в качестве ИП.

При этом с 2015 до 2021 года ИП могут уходить на налоговые каникулы. При каких условиях смотрите далее.

В какой форме подается заявление о переходе на патент?

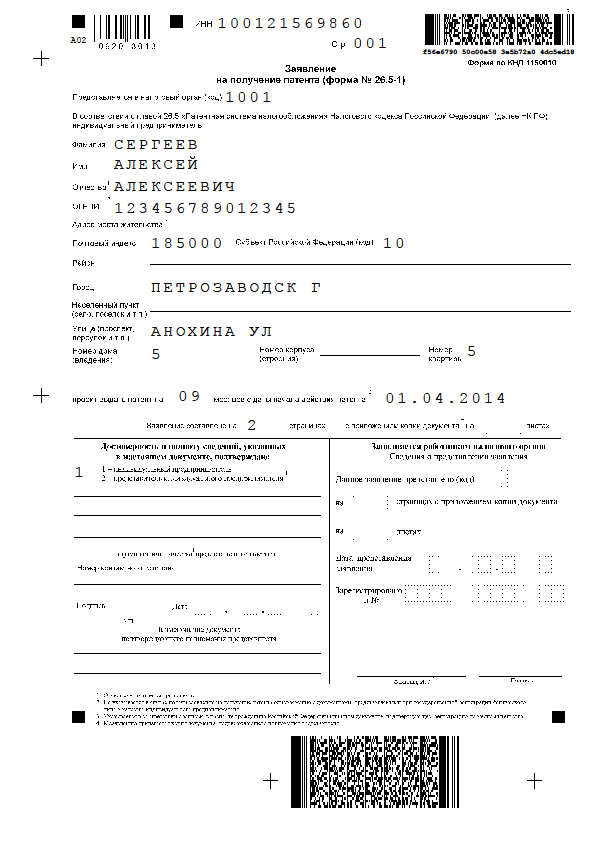

Приказом ФНС от 18.11.2014 N ММВ-7-3/589@ утверждена форма заявления на получение патента. Заявление на получение патента по новой форме нужно подавать с 2015 года.

Образец заявления о переходе на патент приведен ниже.

Порядок выдачи патента

Налоговый орган должен рассмотреть заявление о выдаче патента в течении 5 дней со дня получения заявления от предпринимателя. По результатам рассмотрения заявления будет принято решение о выдаче патента либо решение об отказе. Если решение положительное, предприниматель получит патент в налоговом органе по месту постановки на учет. В случае отказа предприниматель получит от налоговиков уведомление об отказе.

Отказать в получении патента могут по следующим основаниям:

-

не правильное указание срока действия патента в заявлении;

-

вид деятельности, указанный предпринимателем в заявлении не соответсвует перечню видов деятельности, в отношении которых на территории субъекта действует этот режим налогообложения;

-

наличие недоимки по налогу, который платится в режиме ПСН;

-

при утрате права на применение патентной системы или при прекращении деятельности, в отношении которой ИП применял ПСН, предприниматель обратился с заявлением о выдаче патента ранее установленного срока, то есть ранее следующего календарного года.

В каких случаях происходит утрата права на применение ПСН?

Предприниматель утратит право на применение патентной системы, если:

- средняя численность наемных работников превысит 15 человек (при этом учитываются все работники ИП, в том числе лица, нанятые по договорам гражданско-правового характера; при этом не имеет значение участуют ли они в деятельности, облагаемой ПСН, или заняты при осуществлении ИП деятельности, находящейся на ином режиме налогообложения);

- патент не был оплачен в установленные сроки;

- доходы ИП от реализации по видам деятельности, подпадающих под патентную систему, превысят 60 млн. с начала календарного года; при этом, если ИП помимо ПСН применяет УСН, то учитываются доходы по обоим режимам налогообложения.

Об утрате права на применение патентной системы предприниматель должен сообщить в налоговый орган в течении 10 дней со дня наступления обстоятельства, служащего основанием для утраты права. Переход на патент после утраты права возможен, но только со следующего календарного года.

В следующем видео показано, как рассчитать стоимость патента в отношении любого вида деятельности на территории любого региона страны с помощью специального сервиса ФНС России.

12 комментариев. Оставить новый

добрый день! планирую по одной деятельности открыть патент, по второй деятельности оставаться на усн. по усн продолжать подавать декларации?

Женя, да, декларацию УСН нужно будет подавать.

ООО может применять ПСН?

Иван, нет. ПСН только для ИП.

Данной информации, не сомневаюсь, и так достаточно, чтобы сделать вывод, как не надо делать.

Такая ситуация: в 2012 перешли на УСН на основе патента, должен был действовать до февраля 2013, но как уже известно закончился в 31.12.2012г., мы не успели в срок подать заявление на переход на ПСН, к какой системе налогообложения мы сейчас относимся?

Заранее спасибо за ответ.

Елена, вернулись на общую систему налогобложения (НДФЛ, НДС и т.д.)

Патент был сравнительно выгоден до 2012 года. Но с увеличением своей стоимости почти в 2 раза и увеличением страховых взносов в Пенсионный фонд до 35 664р (при этом отняли возможность уменьшить стоимость патента за счёт страховых взносов) патент теряет всю свою привлекательность по сравнению с ЕНВД и УСН 6%(доходы).

Очень интересно, но все в будущем хотелось бы еще побольше узнать об этом. Очень понравилась ваша статья!

Спасибо, прочитала и предыдущую статью, чтоб разобраться — всё грамотно и понятно изложено.

Светлана, уже рассказывалось в предыдущей статье…

Думаю, подробнее надо рассказать о самой системе…