В каких регионах самозанятость может применяться?

В каких регионах самозанятость применяется в 2019 году?

Закон № 422-ФЗ от 27.11.2018 г. установил в России новый режим налогообложения - налог на профессиональный доход (налог на самозанятость). В каких областях и других регионах можно работать в этом режиме, расскажем в данной статье.

В каких областях можно работать в режиме самозанятости в 2019 году?

Первоначально в законе указано, что эксперимент проводится в четырех регионах:

- Москва

- Татарстан

- Калужская область

- Московская область

Физические лица, которые ведут деятельность в одном из этих регионов, могут перейти на новый режим для самозанятых.

Самозанятость с 2020 года доступна еще в 19 регионах

С 01.01.2020 года самозанятость доступна еще в 19 регионах согласно принятому закону № 428-ФЗ от 15.12.2019 г.

Налог можно платить, ведя деятельность в регионах, не участвующих в эксперименте

На практике по поводу определения места ведения деятельности часто возникают вопросы.

Например, можно ли вести деятельность и платить налоги в режими для самозанятых в нескольких, один из которых участвует в эксперименте, а другие – нет.

Разъяснения по этому поводу сделала ФНС России в письме от 21.02.19 г. N СД-4-3/3012@. Налоговый орган разъяснил, что если гражданин оказывает услуги не только в указанных четырех регионах, но и в других областях, то он может платить налог на профессиональный доход со всех своих доходов.

Налог можно платить, если проживаешь в регионе, который не участвует в эксперименте

Можно ли платить налоги в режиме для самозанятых, если деятельность ведется в Московской области (регион участвует в эксперименте), а проживает гражданин в Ленинградской области (регион не участвует в в 2019 году в эксперименте)?

Да, можно. В письме Минфина России от 11.03.2019 № 03-11-11/15310 разъяснен случай, когда гражданин, проживающий в Ленобласти сдает в аренду квартиру в Московской области. Такой гражданин вправе платить налоги в режиме для самозанятых.

В письме Минфина России от 01.08.19 г. N 03-11-11/57804 также разъяснено, что если гражданин проживает в регионе, который не участвует в эксперименте, но оказывает услуги в регионе, который участвует в эксперименте, то он вправе перейти на режим для самозанятых и платить налог на профессиональный доход от такой деятельности.

Таким образом, определяющим будет являться место ведения деятельности (место оказания услуг, выполнения работ). Если гражданин проживает в регионе, не участвующим в эксперименте, на случай спора с налоговым органом ему могут потребоваться доказательства ведения деятельности в области, в котороой действует режим самозанятости. Такими доказательствами могут быть договоры, акты выполненных работ, оказанных услуг, на основании которых можно будет установить место их осуществления.

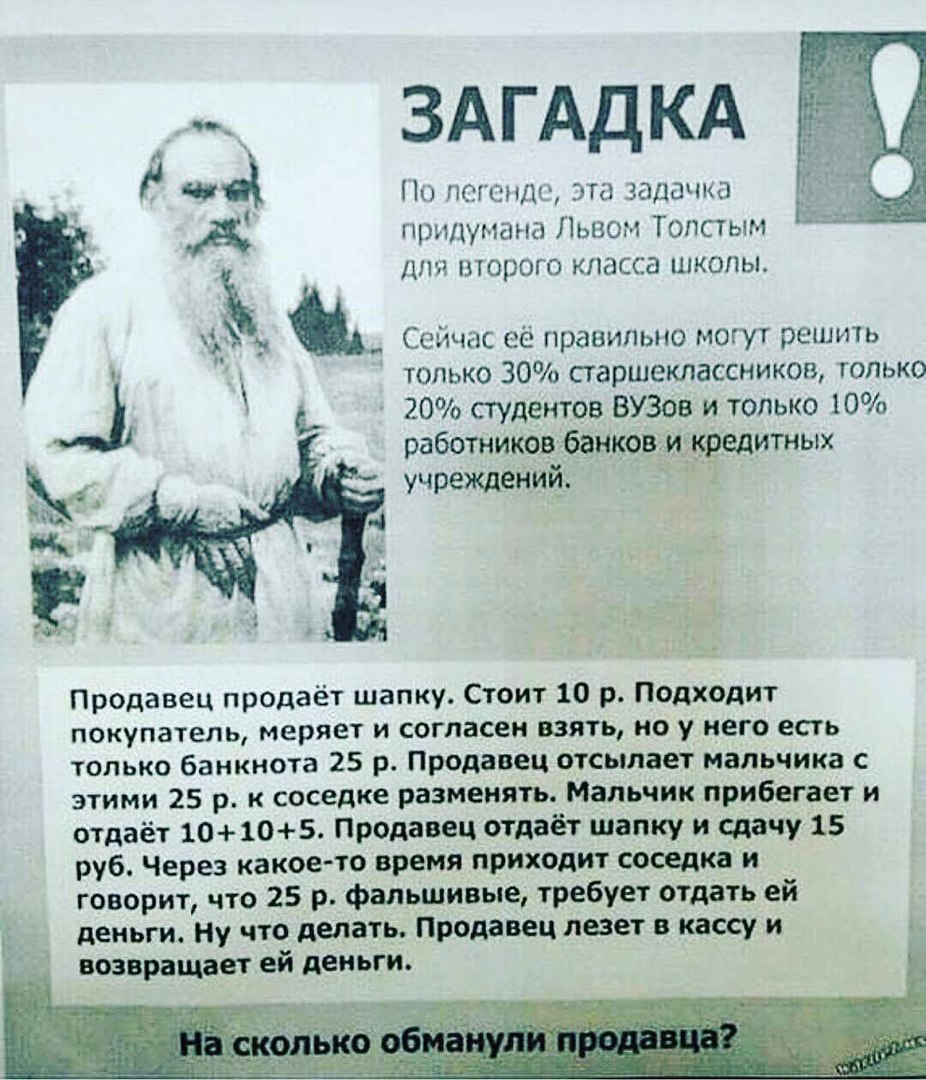

Кофе-пауза: загадка Льва Толстого

Ответы пишите ниже.

Нет комментариев